رشد نقدینگی منجر به توسعه مالی نشد

گزارش یک موسسه مطالعاتی در حوزه پولی با تحلیل وضعیت شاخصهای پولی در 3 دهه گذشته، نشان میدهد که نسبت نقدینگی به تولید در ایران با فعالیت بانکهای خصوصی افزایش یافته است.

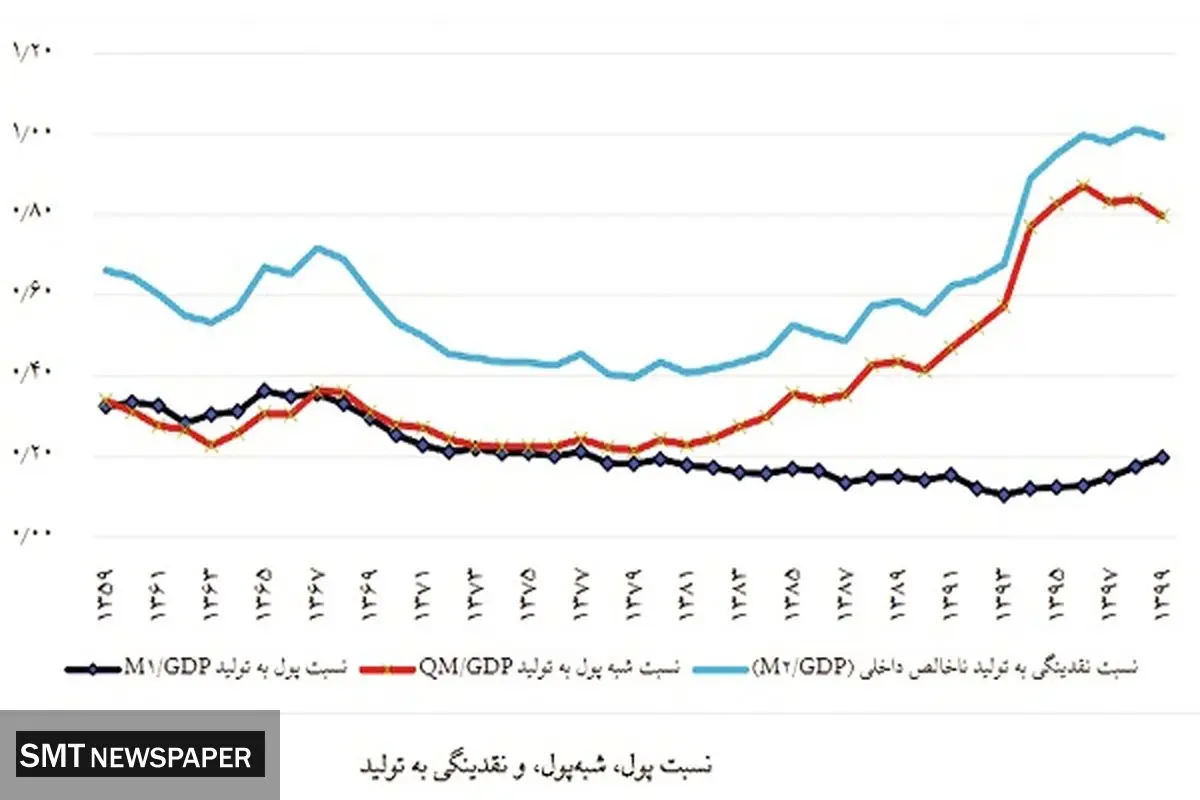

گزارش یک موسسه مطالعاتی در حوزه پولی با تحلیل وضعیت شاخص های پولی در ۳ دهه گذشته، نشان می دهد که نسبت نقدینگی به تولید در ایران با فعالیت بانک های خصوصی افزایش یافته است. از سوی دیگر دلیل کاهش نسبت پایه پولی به نقدینگی، خلق پول توسط شبکه بانکی بوده است. به همین سبب، بخش مهمی از این نقدینگی به شبه پول تبدیل شده است. این نشان می دهد افزایش نقدینگی نسبت به تولید در ایران نه تنها بیانگر توسعه مالی نیست، بلکه نشان می دهد رشد تعداد بانک ها فراتر از ظرفیت ساختاری اقتصادی بوده است. در نتیجه، هر تلاشی برای افزایش بیشتر نسبت نقدینگی به تولید، بدون اصلاح نظام بانکی به ایجاد نوسانات بیشتر منجر می شود. صمت در تحلیل پیش رو به رابطه میان نقدینگی و تولید پرداخته است. اقتصاددانان بازاری و دست راستی، معتقدند که همگام با توسعه بخش مالی، شاخص عمق مالی هم افزایش خواهد یافت. بررسی ها اما بیانگر چیز دیگری است؛ نسبت نقدینگی به تولید پس از دوره 8 ساله جنگ تا اواخر دهه ۷۰ تا حدود ۰ . ۴ کاهش یافته بود، اما با آغاز دهه ۸۰ که همزمان با آغاز فعالیت بانک های خصوصی است، این نسبت شروع به افزایش چشمگیری کرد؛ به نحوی که در اواخر دهه ۸۰ به حدود ۰ . ۶ افزایش یافت و با آغاز دهه ۹۰ و شناسایی حساب های موسسات اعتباری غیربانکی در شمول «کل های پولی» و از سوی دیگر اثرگذاری تحریم های مالی ـ تجاری بین المللی در بخش حقیقی، این نسبت با سرعتی بیش از پیش افزایش یافته و به حدود یک واحد رسیده است. به عبارت ساده تر، اکنون می توان ادعا کرد که به میزان حجم تولید ناخالص داخلی، نقدینگی وجود دارد.

پس از پایان جنگ، پدیده ای که در سال های دهه ۷۰ مشاهده می شد، رشد بیشتر تولید اسمی نسبت به نقدینگی بوده است. به همین دلیل در آن دهه، روند نزولی میان نسبت نقدینگی و تولید به وجود آمد. با آغاز سال ۸۰ به تدریج شرایط تغییر کرد و این پدیده معکوس شد و بیشتر به شکل رشد نقدینگی نسبت به تولید اسمی و تشدید آن در طول دهه گذشته بوده ایم. به همین دلیل، نسبت نقدینگی به تولید از یک روند صعودی در دهه ۸۰ و شتاب گیری آن در نیمه نخست دهه ۹۰ برخوردار بوده است. پس از شناسایی ابعاد کمی رشد نقدینگی نسبت به تولید و اثرگذاری آن در پویایی های نسبت نقدینگی به تولید، اکنون می توان تاثیرات اجزای هریک از مولفه های نقدینگی و تولید ناخالص داخلی این نسبت را به منظور رصد آثار تحولات و تکانه های گوناگون با جزئیات بررسی کرد. به طورکلی اقتصاد ایران، اقتصادی مبتنی بر درآمدهای نفتی است و به همین دلیل تحریم های مالی ـ تجاری با اثرگذاری در درآمدهای ارزی و به طورخاص درآمدهای حاصل از صادرات نفت، تولید ناخالص داخلی را متاثر می کند. به این ترتیب، لحاظ سهم ارزش افزوده بخش نفت در تولید و در پی آن، بررسی نسبت نقدینگی به تولید ناخالص داخلی به نرخ پایه بیانگر تحولات مهمی در این بخش است.سهم ارزش افزوده گروه نفت از کل تولید در دوران پس از انقلاب در بازه ۵ تا ۲۵ درصد و میانگین آن ۱۵ درصد در نوسان بوده است. در میانه سال های دهه ۸۰ این نسبت حدود ۲۰ درصد و در طول دهه گذشته این شاخص در محدوده ۱۰ درصد در نوسان بوده است. کاهش سهم نفت در تولید گرچه سبب نوسان بیشتر نقدینگی به تولید بدون نفت شده، نسبت نقدینگی به تولید براساس هریک از معیارهای تولید به نرخ پایه بدون نفت و با نفت از همبستگی زیادی برخوردار است که حاکی از افزایش معنادار نسبت نقدینگی به تولید در دهه ۹۰ به تغییرات یا ترکیب تولید با نفت و بدون نفت ارتباط ندارد.

افزایش سهم شبه پول از کل نقدینگی

تا پایان دهه ۷۰ ، نسبت پول به تولید و نسبت شبه پول به تولید همبستگی زیادی داشت و حتی در دهه موردبحث هر این نسبت ها در حدود ۲۰ درصد در نوسان بوده است. بر این اساس، نسبت نقدینگی به تولید نیز در محدود ۴۰ درصد نوسان داشته و این ترکیب نشان می دهد نقدینگی به شکل متوازنی برای پوشش تقاضاهای معاملاتی و تقاضاهای سفته بازی بین پول و شبه پول توزیع شده است. اما با شروع دهه ۸۰ یک واگرایی میان روند پول و شبه پول نسبت به تولید به وجود آمد؛ طوری که نسبت پول به تولید در یک مسیر کاهنده به محدوده ۱۰ درصد در حدود سال ۹۵ کاهش یافت و در مقابل نسبت شبه پول به تولید در روندی صعودی به محدوده ۹۰ درصد افزایش یافته است.هرچند نسبت نقدینگی به تولید در ۲۰ سال گذشته به شکل چشمگیری رشد کرده، آنچه به طورواقعی محرک این نسبت بوده، نه رشد پول بلکه رشد بیشتر شبه پول نسبت به حجم پول بوده است. افزایش شدید سهم شبه پول در سال های ۹۳ تا ۹۶ به طورعمده تحت تاثیر رکود در بازار دارایی های جایگزین چون ارز، طلا، مسکن و خودرو بوده و بازدهی چشمگیر سپرده های مدت دار همزمان با کاهش نرخ تورم اتفاق افتاده است. بررسی های بیشتر نشان می دهد که حجم پول و شبه پول تا پیش از آغاز به کار بانک های خصوصی در اوایل دهه ۸۰ ، کمابیش برابر با هم بودند. با آغاز دهه ۸۰ شبه پول نسبت به پول از رشد بیشتری برخوردار شده،؛ به گونه ای که در اواخر دهه ۸۰ حجم شبه پول تقریبا سه برابر حجم پول و در ادامه با یک رشد خیره کننده در سال ۹۶ ، حجم شبه پول کمابیش هفت برابر حجم پول بوده است. این افزایش در حجم شبه پول نسبت به حجم پول، در نگاه اول می تواند ناشی از رشد سریع تر شبه پول نسبت به پول باشد، دقت در نرخ رشد هریک از این اقلام نشان می دهد که در سال هایی حجم پول تغییری نداشته است. به عبارت ساده تر، همه نقدینگی عرضه شده برای برخورداری از درآمد بهره ای به سپرده های مدت دار تبدیل شده است.قابل توجه است که در ادبیات بانکداری، افزایش شبه پول به معنای افزایش ماندگاری سپرده های بانکی است. این مهم چنانچه به صورت کارآ با نقش واسطه گری مالی بانک ها همراه شود و منابع سپرده جمع آوری شده به واحدهای تولیدی نیازمند منابع مالی تزریق شود، سبب تامین مالی سرمایه در گردش بنگاه ها می شود و با کاهش موانع تولید به بهبود تولید و اشتغال یاری می رساند. چنانچه این واسطه گری مالی به شکل کارآ رخ ندهد و منابع سپرده ای بانک ها به فعالیت هایی غیر از تامین مالی تولید اختصاص یابد، بخش حقیقی اقتصاد از منابع کافی محروم خواهد شد و با بروز تنگنا در تولید، فشارهای تورمی همراه با رکود روی خواهد داد. این امر نشان می دهد که هرچند افزایش نسبت نقدینگی به تولید بیانگر افزایش عمق مالی است، اما اگر این افزایش با بهبود ابعاد دسترسی و به ویژه کارآیی بخش مالی همزمان نباشد، صرف افزایش عمق مالی نه تنها به رشد اقتصادی منجر نمی شود، بلکه بی ثباتی مالی و التهابات قیمتی را ایجاد می کند.

تجربه سال های ۹۳ تا ۹۶ حاکی از آن است که بیشتر نقدینگی خلق شده در قالب انباشت شبه پول صورت گرفته است که این پدیده هم به دلیل درآمدهای بهره ای بود و نه از محل دریافت سود واقعی تسهیلات اعطایی، بلکه از شناسایی سودهای موهومی از تسهیلات سال های گذشته و تمدید اصل و فرع آن در قالب تسهیلات جدید در صورت های مالی گنجانده شده اند. این در حالی است که تسهیلات موردبحث، ماهیت غیرجاری داشت و باید به تدریج با انتقال آنها به تسهیلات معوق و مشکوک الوصول، ذخایر کافی نگهداری می شد.

لحاظ نکردن ذخیره گیری مناسب برای مطالبات غیرجاری موجب شد که صورت های مالی شبکه بانکی دچار یک ناترازی جدی شد، به نحوی که در سمت چپ ترازنامه، بدهی های بانکی تحت تاثیر هزینه های بهره ای سپرده ها با افزایش شدید همراه بود و در سمت ترازنامه، مطالبات سررسید گذشته، معوق و مشکوک الوصول که گاه در قالب دارایی های جاری نشان داده می شد، فاقد نقدشوندگی بود، همچنین با رکود بازار مسکن، آن بخش از دارایی های بانک ها که به عنوان وثیقه های وام ها تملک شده بود و به عنوان سرمایه گذاری بانک ها در این حوزه طبقه بندی می شد نیز، قابلیت نقدشوندگی نداشت. مجموعه این عوامل به انجماد دارایی شبکه بانکی و تشدید ناترازی صورت های مالی منجر شد.

توسعه مالی ممکن نشد

بررسی ها نشان می دهند که افزایش شتابان نقدینگی نسبت به تولید در اقتصاد ایران منجر به توسعه مالی نشده و این اقدام نه تنها به توسعه اقتصادی کمک نکرد، بلکه با رشد نقدینگی بیش از ظرفیت های ساختاری و نظارتی نظام بانکی، نقدینگی افزایش یافته به شکلی کارآ میان بخش های اقتصادی گردش نداشته است و در نهایت، با کاهش ارزش پول ملی، به التهابات قیمتی در بازارهای دارایی و متعاقب آن بازارهای کالایی منتقل شد. پیامد این فرآیند نیز در نهایت بروز تورم های شدید مشابه چیزی است که در نیمه دوم دهه ۹۰ تجربه شد. بر این اساس، ضروری است به منظور برگشت ثبات به اقتصاد کلان، افزایش نقدینگی متناسب با ظرفیت های بخش حقیقی اقتصاد در دستور کار باشد. در این زمینه، برای افزایش کارآیی و دسترسی به منابع پولی، اصلاح نظام بانکی به منظور رعایت استانداردهای مالی بین المللی و کاهش ناترازی بانک ها به صورت واقعی عملیاتی و اجرایی شود. محقق شدن این مهم به سالم سازی کانال های خلق نقدینگی و تمرکز بانک ها بر فعالیت های واسطه گری مالی واقعی و همچنین پرهیز از بنگاهداری و فعالیت هایی با ماهیت سفته بازانه و سوداگرانه منجر خواهد شد.